Pour entrepreneurs et investisseurs, le moment de se quitter est souvent… capital ! En effet, la sortie, qui sonne la fin de la relation, constitue une étape critique du processus d’investissement et un événement crucial pour le fondateur de la startup. Mot d’ordre ? Préparer le cadre de la sortie en amont !

Même après un parcours sans accrocs, une « mauvaise sortie » peut transformer une bonne affaire en scénario catastrophe. Et pour cause, l’exit est le moment unique pour concrétiser la plus-value sur le capital investi. De matérialiser le retour sur investissement (ROI). On parle bien de « sortir » des liquidités du projet financé ! Bien entendu, beaucoup de choses dépendent du type de société financée, de son cycle de vie, du secteur d’activités et évidemment du profil de l’investisseur, puisqu’un business angel n’aura pas les mêmes attentes qu’un fonds de private equity ou qu’un corporate venture, à savoir un fonds d’investissement interne à un groupe industriel, dont le ROI est aussi souvent stratégique…

Comment se séparer ?

Au moment de se quitter, plusieurs scénarios sont possibles. En tête, la revente de l’entreprise à un groupe plus important ou à un concurrent. Dans certains cas (plus rares), on assiste à un management buy out, à savoir le rachat des actions par l’équipe managériale, mais cela exige de générer d’importants bénéfices. Autre issue : l’ouverture du capital, total ou partiel, à un autre investisseur financier, lors d’un nouveau tour de table. En fonction du profil du « nouvel entrant », il peut racheter l’ensemble des titres ou réaliser un apport, qui aura pour conséquence de diluer la position des actionnaires minoritaires. Enfin, l’introduction en bourse (IPO) permet de faire entrer de l’argent frais dans l’entreprise, en donnant l’opportunité aux propriétaires de garder ou vendre leurs actions. Évidemment, la startup doit être suffisamment attractive pour séduire les investisseurs boursiers…

Pourquoi est-il impératif de décider de la fin, dès le début ?

Tout est une question de stratégie. En effet, miser sur une startup revient à faire un pari sur l’avenir. D’autant plus, dans un contexte de grande accélération technologique, à l’origine d’un degré d’incertitude… certain. Dès les premiers contacts entre l’entrepreneur et les investisseurs, l’exit strategy doit figurer dans les échanges ainsi que dans les différents documents qui formalisent l’entrée au capital des financeurs (term sheet, pacte d’actionnaires, etc.). C’est impératif ! D’abord, cette planification permet d’accorder les violons. Aligner les visions stratégiques de tous les actionnaires, au moment de « monter » à bord du même bateau. En créant une perspective commune, fondateur et investisseurs savent où ils vont… ensemble. Gage de réussite de tout projet entrepreneurial ! C’est aussi un excellent moyen de ménager les attentes de chacun, lors de l’union, mais surtout au terme de l’aventure. Comme il s’agit du futur, et que personne ne dispose d’une boule de cristal, il convient d’identifier des stratégies. Au pluriel ! Mieux : à défaut de certitudes, cadrer plusieurs scénarios envisageables.

Concrètement ? Un peu de flexibilité !

La formalisation de la stratégie de sortie se retrouvera consignée dans le pacte d’actionnaires. Si l’objectif est de planifier l’exit, l’idée passe davantage par la création d’un cadre de « sortie », éventuellement ajustable, afin de laisser une certaine marge de manœuvre, notamment temporelle. L’essentiel ? Définir les buts, les intentions, les modalités et un délai approximatif, permettant à chacun de s’y retrouver. En effet, la question « du bon moment » pour sortir sera toujours dans l’air et dépendra souvent de nombre de facteurs (création de valeur, atteinte des objectifs, évolution du marché, etc.). Dans les faits, le pacte prévoira une clause de « rendez-vous » qui stipule de s’asseoir autour de la table après X années afin de discuter de la sortie ou plus explicitement de mandater une société pour chercher un acquéreur à l’entreprise. Si c’est le souhait express des actionnaires, dès le départ. Évidemment, tous les abordages sont possibles, pour autant qu’un accord soit trouvé sur l’issue à donner à l’entreprise quelques années plus tard…

Des clauses pour encadrer l’issue

Pour ce qui est des modalités, plusieurs leviers juridiques existent, entre autres, pour protéger les premiers investisseurs d’une dilution trop importante, lors d’un tour de table ultérieur. Un droit de préemption pour assurer la priorité des actionnaires existants par rapport à d’éventuels entrants, l’obligation de « remettre au pot » (rarement à un prix fixé en amont) en cas de nouvelle levée de fonds, le rachat des parts par le fondateur ou diverses autres dispositions visant à limiter ou à forcer la vente des actions. Les investisseurs, présents à l’amorçage, peuvent aussi « exiger » de prévoir la liquidation préférentielle pour se garantir un ROI minimum lors de tout événement de liquidité (faillite, revente, cession, etc.). Une pratique à manier avec précaution pour ne pas « liquider » la motivation de l’équipe managériale, surtout lorsque la startup ne décolle pas. Dans tous les cas, s’il n’y a pas de formule miracle, l’essentiel est d’aborder la question de façon transparente et de veiller à un accord sur la stratégie de sortie…

09.12.2024

Entrepreneuriat sécurisé avec BNP Paribas Fortis

Tous les chefs d’entreprise vous le diront : les marchés financiers sont imprévisibles et cela implique des risques. Nous vous proposons des solutions pour diriger votre entreprise en toute sécurité.

Petit ou grand, domestique ou international : si vous entrez sur un marché en tant qu’entrepreneur·e et faites de votre mieux pour faire prospérer votre entreprise, il y aura inévitablement des moments où vous courrez des risques dans le cadre de vos activités. Frédéric Raxhon, Head of FI Midcap Sales chez Transaction Banking de BNP Paribas Fortis, est spécialiste en la matière. Fort de son expertise, il nous dévoile la manière dont BNP Paribas Fortis s’occupe de la sécurité des entreprises.

Frédéric Raxhon a une vision claire de l’impact de la volatilité des marchés sur les opérations quotidiennes des petites, moyennes et grandes entreprises. Son parcours professionnel de banquier dans le domaine de la finance d’entreprise, des actions et des produits dérivés, ainsi que dans l’accompagnement de sociétés holdings et cotées en bourse lui permet d’observer le fonctionnement du marché d’un œil aguerri.

Frédéric Raxhon : « Nous comprenons parfaitement que l’incertitude des prix, sous forme de volatilité sur les marchés financiers, peut avoir un impact significatif sur le fonctionnement et la rentabilité des entreprises. C’est pour cela que nous surveillons en permanence les marchés et leur volatilité : si les prix fluctuent rapidement, nos clients risquent d’acheter trop cher et de vendre trop bon marché. Nous avons déjà eu notre compte à ce niveau-là ces dernières années : une forte hausse des taux d’intérêt, une crise énergétique avec des prix extrêmement volatils et une forte hausse de l’inflation.

Nous nous attendons toujours à une volatilité sur ces marchés, en raison notamment des tensions géopolitiques et des guerres qui ne se terminent pas. Mais les élections provoquent également de la volatilité, car elles entraînent souvent un changement d’attitude des pays vis-à-vis de l’économie. Donald Trump envisage ainsi d’augmenter significativement les droits de douane pour les États-Unis. Cela aura un impact sur la croissance et les inflations mondiales. L’écologisation de la société par la transition énergétique, aussi positive soit-elle, est également source d’incertitude. Par exemple, elle contraint les entreprises à consentir d’énormes investissements, sans savoir clairement quelles technologies survivront…

Tous ces facteurs montrent surtout une chose : les entreprises ont besoin d’un accompagnement, dans lequel elles reçoivent une solution sur mesure, pour s’assurer que l’impact de la volatilité des marchés sur leur fonctionnement soit minimal et qu’elles puissent se concentrer sur leur cœur de métier. »

Orientation solutions

Cette solution provient d’un partenaire qui occupe une position de leader du marché dans la sécurisation des entreprises nationales et internationales.

Frédéric Raxhon : « Chez BNP Paribas Fortis, notre tâche consiste très souvent à gérer les risques des entreprises qui ont un certain nombre de souhaits simples sur la liste de leurs envies : elles veulent faire des affaires d’une manière ordinaire et quotidienne ; acheter à un prix le plus fixe possible ; payer leurs salaires dans un environnement stable ; vendre à des clients avec une marge rentable et stable… Lorsqu’ils ressentent une incertitude pour leur fonctionnement sur le marché, nous sommes là pour les accompagner et leur apporter des solutions adaptées aux différents scénarios.

Cela peut aller des entreprises qui veulent de la stabilité lorsqu’elles achètent ou vendent des biens dans une autre devise, à la maîtrise des taux d’intérêt variables dans leurs emprunts actuels ou futurs, en passant par la création d’un environnement financier stable dans lequel elles peuvent payer leurs salaires de manière constante. Mais nous couvrons également les matières premières : les entreprises qui consomment beaucoup d’énergie, de métal ou, par exemple, de blé – quelques-unes des matières premières soumises à des fluctuations de prix – peuvent compter sur notre expertise pour transformer leur incertitude en certitude.

Lorsque, à la fin de l’année, les entreprises bouclent leurs budgets pour les années à venir, le fait qu’elles intègrent des hypothèses dans leurs budgets et leurs charges est un facteur dont les marchés futurs ne tiennent bien entendu pas compte. Et cela peut entraîner des incohérences dans le fonctionnement de l’exercice suivant. Nous proposons aussi régulièrement des solutions dans ce cadre ; des solutions qui injectent de la confiance dans l’ensemble de ce processus. Nous aidons les chefs d’entreprise à rendre la « viabilité » de leur entreprise indépendante de ce qui se passe sur les marchés financiers. Cette orientation solution permanente, quel que soit le scénario, fait partie intégrante de BNP Paribas Fortis. »

Ressenti international

Étant donné que les entreprises belges font de plus en plus souvent le pas vers l’étranger, il est crucial d’observer l’économie en développement d’un point de vue international.

Frédéric Raxhon : « Dans l’espace économique, tout est étroitement lié. La crise énergétique, par exemple, ne s’est pas uniquement jouée à l’intérieur des frontières nationales. À l’époque, les prix de l’électricité chez nous étaient aussi directement liés au fait que la France ne pouvait plus fournir autant d’énergie nucléaire qu’auparavant pendant une période. Les élections américaines ont, en raison de la nervosité des investisseurs et des marchés environnants, une influence directe sur les activités commerciales dans l’espace international. Et je pourrais encore donner de nombreux autres exemples.

Nous nous attendons d’ailleurs à ce que cette interdépendance et cette volatilité se poursuivent : de nombreuses tendances économiques et mondiales alimentent l’incertitude. C’est pourquoi il est si important de garder le contact avec ce monde et ces incertitudes. Chez BNP Paribas Fortis, nous y parvenons en faisant appel à un réseau mondial d’experts qui, pour ainsi dire, ne dorment jamais. Quoi qu’il arrive et où que cela se passe, il y a toujours des collaborateurs de notre banque à proximité qui suivent la situation et nous conseillent en temps réel sur la meilleure manière d’informer nos clients. Ce réseau vaut véritablement de l’or pour nous et pour nos clients. »

08.03.2024

Votre entreprise a-t-elle fixé ses prix de l’énergie ?

Ces dernières années, les prix de l’énergie ont connu des pics et des creux importants, ce qui inquiète bon nombre d’entrepreneurs. Pour ça aussi, BNP Paribas Fortis est prêt à vous offrir de la stabilité.

Maîtriser le prix de l’énergie : c’est presque impossible de faire autrement. Et ces dernières années, la question s’est posée de manière récurrente pour votre entreprise. Nous sortons d’une période pendant laquelle les prix de l’énergie ont été très volatils, avec à la fois des pics élevés et des creux profonds. Ce jeu de yoyo a inquiété de nombreux chefs d’entreprise et a entraîné dans certains cas d’énormes coûts supplémentaires. Mais il existe une manière souvent méconnue des entrepreneurs de gérer ce type de risques… ce pour quoi BNP Paribas Fortis est aussi prêt à vous accompagner !

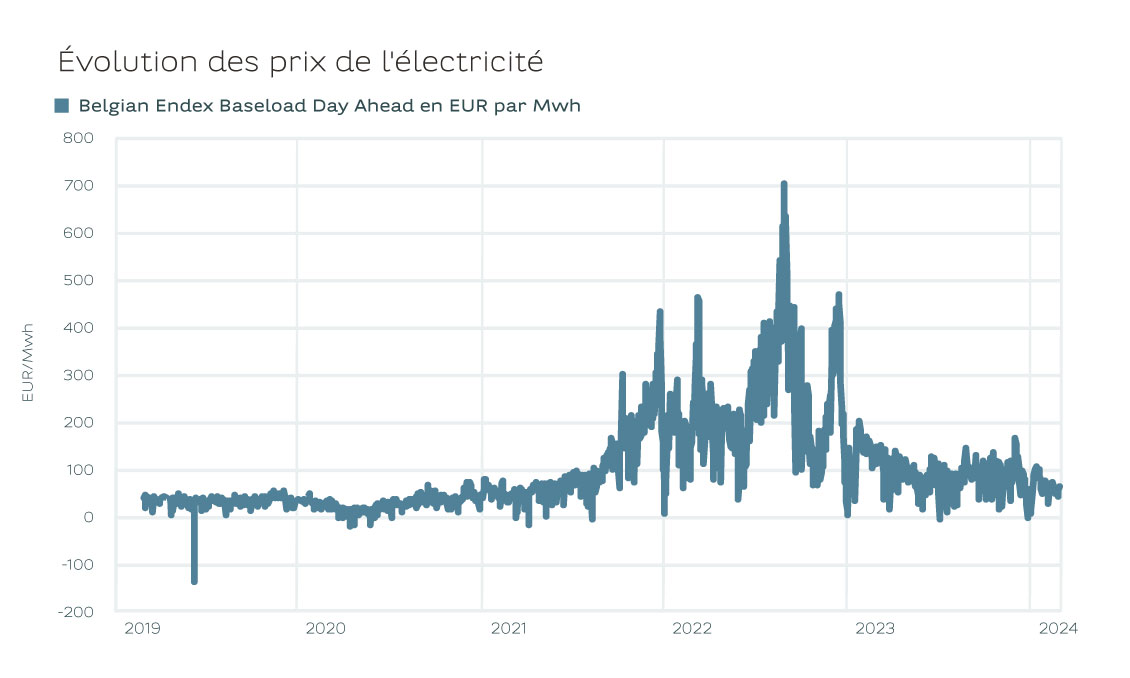

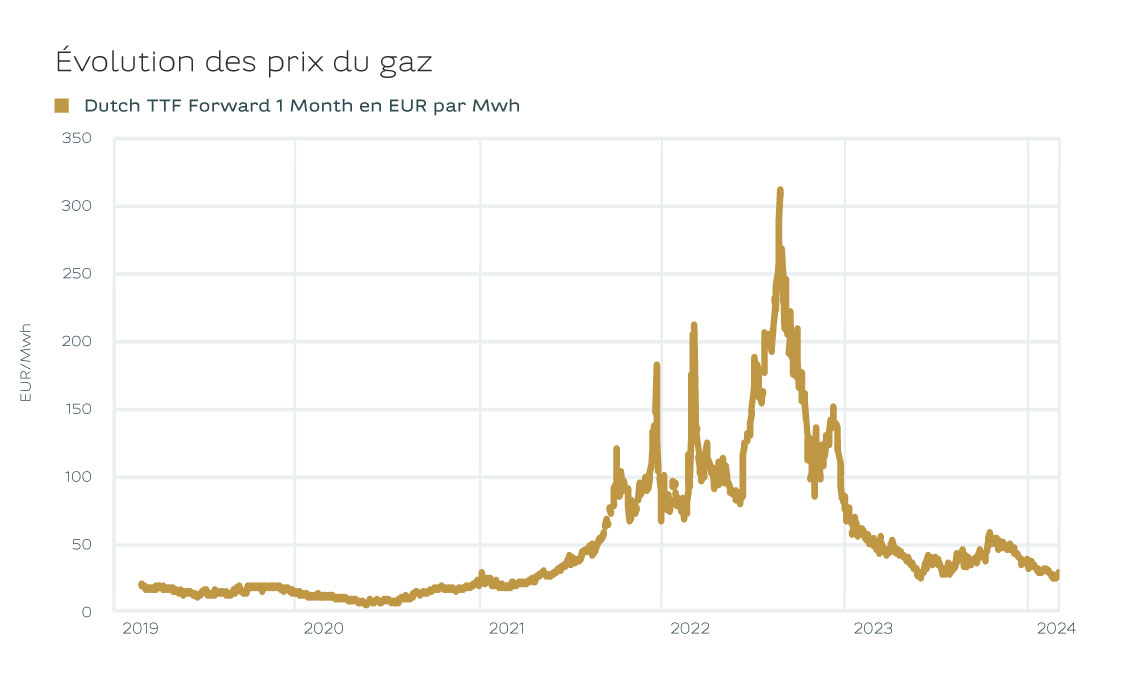

Mouvement de balancier

Ces dernières années, les prix de l’énergie ont été entraînés dans une course folle. À la suite de l’invasion de l’Ukraine, ils ont atteint des sommets inédits. Les prix du gaz ont grimpé à 300 euros par MWh, alors qu’ils oscillaient autour des 10 à 15 euros par MWh les années précédentes. Les prix de l’électricité ont eux aussi gonflé pour atteindre plus de 600 euros par MWh, contre à peine 50 euros par MWh auparavant.

Gestion de crise

"Chez BNP Paribas Fortis, nous avons reçu ces dernières années de plus en plus de questions d’entreprises qui envisagent de fixer financièrement leurs coûts énergétiques. Dans un tel scénario, vous payez au départ votre énergie au fournisseur à un prix variable. Avec la banque, vous fixez un prix par le biais de ce que l’on appelle un swap financier. Ces swaps financiers sont aussi utilisés pour couvrir d’autres matières premières (métaux, produits pétroliers, etc.)."

Mattias Demets, Commodity Derivatives Sales chez BNP Paribas Fortis

La crise énergétique de 2022 a provoqué une onde de choc dans le monde de l’entreprise. C’est surtout dans les secteurs à forte consommation d’énergie, comme l’industrie métallurgique ou la chimie, que le coût de l’énergie s’est avéré crucial pour la survie de nombreuses entreprises. Celles qui étaient autosuffisantes dans leurs besoins énergétiques ont mieux survécu à la tempête. L’importance de la gestion des risques a été clairement soulignée lors de cette crise énergétique. Dans ce contexte, certaines entreprises ont voulu agir en « personne prudente et raisonnable », principe hérité de celui du « bon père de famille », pour reprendre les termes du législateur. Elles ont fixé leurs prix de l’énergie et sont ainsi sorties de la crise pratiquement indemnes. D’autres, en revanche, n’ont à un moment donné plus eu qu’à prier pour que les prix de l’énergie repartent à la baisse.

« Never Waste a Good Crisis » est un slogan qu’on entend souvent. Et l’expression colle parfaitement à cette crise énergétique. Il est passionnant de voir comment les entreprises ont elles-mêmes pris en charge la question de leur approvisionnement énergétique. Un élément particulièrement marquant ? L’émergence des PPA – Power Purchase Agreements. Un PPA est un contrat de consommation d’électricité conclu entre un producteur et un client.

Gestion des risques

Sur le plan de la gestion des risques aussi, les entreprises ont bien avancé. Fixer les prix de l’énergie était auparavant souvent du ressort du management. Celui-ci considérait cette négociation avec les fournisseurs d’énergie comme une mission de plus dans le large éventail de ses responsabilités. Mais depuis la crise énergétique, nous voyons les entreprises se professionnaliser de plus en plus à cet égard. La gestion des prix de l’énergie est désormais vraiment une fonction en soi. Les entreprises réfléchissent de plus en plus à la stratégie à adopter pour gérer leurs coûts, notamment énergétiques. La manière dont elles verrouillent les prix de l’énergie, et surtout le moment où elles le font, prend plus que jamais la forme d’une décision mûrement réfléchie, qui permet de protéger les marges en cas de hausse des prix.

Chez BNP Paribas Fortis, nous avons reçu ces dernières années de plus en plus de questions d’entreprises qui envisagent de fixer financièrement leurs coûts énergétiques. Dans un tel scénario, vous payez au départ votre énergie au fournisseur à un prix variable. Avec la banque, vous fixez un prix par le biais de ce que l’on appelle un swap financier. Ces swaps financiers sont aussi utilisés pour couvrir d’autres matières premières (métaux, produits pétroliers, etc.). Même s’il parait complexe de prime abord, le swap financier n’est en réalité pas une transaction particulièrement compliquée. D’autres structures sont bien entendu possibles, en fonction de vos besoins.

Et c’est ici que l’on reparle de la personne prudente et raisonnable. En effet, peu importe que vous cherchiez des opportunités d’investissement intelligentes dans votre rôle de chef d’entreprise ou que vous examiniez les différentes possibilités qui s’offrent à vous pour maîtriser vos coûts énergétiques : il s’agit au final des deux côtés de la même médaille. BNP Paribas Fortis analyse pour vous, chef d’entreprise, non seulement la question de vos investissements, mais aussi à comment vous aider à gérer intelligemment et en toute sécurité des coûts importants tels que ceux de l’énergie.

Baisse persistante ?

Quelle que soit la manière dont les entreprises souhaitent fixer leurs prix de l’énergie, le contexte de marché est très intéressant en ce moment. L’industrie européenne traverse des temps difficiles. Pourtant, l’économie connaît un atterrissage en douceur : un ralentissement, sans véritable récession. C’est ce qui fait actuellement baisser les prix du gaz et de l’électricité. De plus, nous avons connu un automne et un hiver doux, avec aussi beaucoup de vent. Les producteurs d’énergie ont donc généré ces derniers mois une quantité historique d’électricité à partir de sources renouvelables.

Rien ne dit que les prix ne vont pas encore baisser. L’Europe importe, plus que jamais, du GNL en provenance des États-Unis. Tant le prix du gaz américain que les frais de transport ont considérablement baissé ces derniers mois. Des élections vont bientôt être organisées dans plus de 65% des pays développés ; la situation géopolitique (Ukraine, Israël, Taïwan) peut elle aussi causer de la volatilité.

Prudence

Les prix du gaz et de l’électricité n’ont jamais été aussi bas ces deux dernières années. Le marché n’a pas trop d’inquiétudes à se faire pour le moment. Mais la crise énergétique de 2022 a montré que nous devions toujours rester vigilants. Fixer vos prix de l’énergie n’est pas seulement souvent la tactique la plus économique, elle offre également une protection aux chefs d’entreprise en période de volatilité croissante.

Vous souhaitez en savoir plus ? Contactez votre chargé de relation !

13.10.2022

Sylphar, Lansweeper et Qover remportent les Private Equity Awards

Les entreprises lauréates ont été mises à l’honneur par notre banque et la Belgian Venture Capital & Private Equity Association ce 12 octobre. Elles ont toutes trois connu une croissance remarquable grâce au soutien du private equity.

Les grands vainqueurs des Private Equity Awards 2022 sont connus. C’était déjà la cinquième fois que BNP Paribas Fortis organisait cet événement en collaboration avec la Belgian Venture Capital & Private Equity Association (BVA). En plus de récompenser des entreprises belges à forte croissance, c'est aussi une belle occasion de mettre en avant la plus-value du capital à risque, tant pour les entreprises débutantes en pleine croissance que pour les entreprises matures.

Et les vainqueurs sont...

Les trois vainqueurs ont été choisis parmi neuf nominés répartis en trois catégories : Venture capital, Growth et Buy-out de l’année.

Qover a été élue « Venture Company of the Year ». Ce prix récompense de jeunes entreprises qui, avec le soutien d’un investisseur en capital-risque, développent et commercialisent un produit ou service innovant.

Qover permet aux entreprises numériques d’intégrer les assurances dans leur proposition de valeur. L’entreprise a développé une plateforme technologique permettant de lancer un produit d’assurance sur tous les marchés, dans toutes les langues et dans toutes les devises en l'espace de quelques jours. L’entreprise est prête à se développer à l’échelle internationale et a convaincu avec son modèle d’entreprise innovant et disruptif.

Lansweeper a remporté le titre de « Growth Company of the Year ». Cette catégorie met en avant des entreprises qui entament ou connaissent un développement affirmé de leurs activités par le biais d'une croissance organique ou d’acquisitions, et qui pour cela font cause commune avec un partenaire financier qui ne vise pas une prise de contrôle.

Lansweeper est un fournisseur de plateformes de gestion des actifs informatiques qui aide les entreprises à mieux comprendre leurs équipements et leur réseau informatiques, à les protéger et à les gérer de manière centralisée. L’entreprise a développé une plateforme logicielle permettant de répertorier tous les types de ressources technologiques, logiciels installés et utilisateurs. En plus d'avoir enregistré d’excellents résultats financiers, l’entreprise est parvenue à s’implanter solidement à l’international.

Sylphar occupe la première marche du podium dans la catégorie « Buy-out Company of the Year ». Celle-ci est dédiée aux entreprises dont il s'agit de garantir la croissance par l'action conjointe du management et d'un investisseur en private equity disposant d'une participation de contrôle.

Sylphar développe et conditionne des produits OTC innovants et conviviaux dans le monde entier. Elle se concentre sur les médicaments qui sont vendus directement au consommateur sans l'intervention d’un médecin. Pensons aux kits de blanchiment des dents et autres produits pour le soin de la peau, des cheveux et du corps. La transformation numérique spectaculaire de son processus de vente, sa forte expansion internationale et le développement rapide des produits ont été décisifs.

« Le private equity est l'instrument de financement idéal pour favoriser l’innovation et la croissance durable. Ces trois victoires bien méritées le prouvent une fois encore », déclare Raf Moons, Head of BNP Paribas Fortis Private Equity.

En savoir plus sur le département Private Equity de BNP Paribas Fortis.

Source : Communiqué de presse

22.09.2022

Qui remportera un Private Equity Award cette année?

Les Private Equity Awards seront décernés le 12 octobre 2022. C'est la cinquième fois que nous organisons cet événement avec la Belgian Venture Capital & Private Equity Association. Découvrez les 9 nominés.

Les Private Equity Awards récompensent les entreprises belges soutenues dans leur croissance et leur développement par un investisseur en private equity ou en capital-risque. C’est déjà la cinquième fois que la Belgian Venture Capital & Private Equity Association (BVA) et BNP Paribas Fortis organisent cette prestigieuse remise de prix.

Les neuf finalistes ont été nominés sur la base de critères tels que la croissance durable, le leadership authentique et l’actionnariat actif. Ils sont répartis en trois catégories : Venture capital, Growth et Buy-out de l’année. Nous vous les présentons brièvement.

Venture company of the year

- Aerospacelab

Aerospacelab est une scale-up innovante spécialisée dans les plateformes satellitaires et les informations obtenues à partir de la technologie géospatiale. L’entreprise conçoit, fabrique et exploite une constellation de satellites pour la détection à distance et recueille ainsi des informations utiles. - Precirix

Precirix est une société biopharmaceutique et un spin-off de la VUB. Elle vise à prolonger et améliorer la vie des patients atteints du cancer en concevant et en développant des produits radiopharmaceutiques de précision. - Qover

Qover permet aux entreprises numériques d’intégrer les assurances dans leur proposition de valeur. L’entreprise a développé une plateforme technologique permettant de lancer un produit d’assurance sur tous les marchés, dans toutes les langues et dans toutes les devises en l'espace de quelques jours.

Growth company of the year

- Efficy

Efficy fournit une solution SaaS (Software as a Service) CRM (Customer Relationship Management) complète et hautement adaptable. L’entreprise entend multiplier sa taille par cinq pour atteindre 5% du marché CRM indépendant en Europe dans les cinq ans. - Fedrus International

Fedrus International est un groupe international de matériaux de construction actif dans la production et la distribution de matériaux et de services pour toitures et façades, spécialisé dans le caoutchouc EPDM et le zinc. L’entreprise veut être le partenaire privilégié des professionnels grâce à un niveau de qualité élevé et à un grand sens de l’innovation. - Lansweeper

Lansweeper est un fournisseur de plateformes de gestion des actifs informatiques qui aide les entreprises à mieux comprendre leurs équipements et leur réseau informatiques, à les protéger et à les gérer de manière centralisée. L’entreprise a développé une plateforme logicielle permettant de répertorier tous les types de ressources technologiques, logiciels installés et utilisateurs.

Buy-out company of the year

- Baobab Collection

Baobab Collection propose des diffuseurs et des bougies, fabriqués en verre soufflé bouche ou en métal gainé de cuir précieux. La marque belge reste fidèle à ses valeurs de savoir-faire et d’excellence en soutenant l’expertise et les artisans européens. - Sylphar

Sylphar développe et commercialise des produits OTC innovants et conviviaux dans le monde entier. L’entreprise se concentre sur les médicaments qui sont vendus directement au consommateur sans l'intervention d’un médecin. Pensons aux produits de blanchiment des dents et autres produits pour le soin de la peau, des cheveux et du corps.

- House of HR

House of HR est un prestataire de services RH européen de premier plan axé sur les Specialised Talent Solutions et l'Engineering & Consulting. Son objectif est de permettre aux talents qui cherchent le job de leurs rêves et aux entreprises prospères de se rencontrer.

Stimuler l’innovation et la croissance durable

« Le private equity est l'instrument de financement idéal pour stimuler l’innovation et la croissance durable. Cela se traduit par une forte croissance. Le private equity ne se limite après tout pas à apporter du capital. Les investisseurs en capital-risque partagent également leurs connaissances et apportent leur réseau, ce qui ouvre de nombreuses portes. Tous les nominés sont des candidats légitimes. Je suis impatient de savoir quelles entreprises remporteront un award », déclare Raf Moons, Head of BNP Paribas Fortis Private Equity.

En savoir plus sur le département Private Equity de BNP Paribas Fortis.

Source : Communiqué de presse BVA