Bedrijven die meerdere munten hanteren, hebben vaak geen zin in wisselkoersrisico’s en administratieve rompslomp. De bank werkte een oplossing achter-de-schermen uit: ‘embedded FX’-dienstverlening.

Embedded FX? U mag de naam gerust vergeten, want het systeem werkt automatisch, zonder dat u erover hoeft na te denken. FX staat niet voor de special effects uit Hollywood, maar voor Foreign Exchange, ook wel eens Cross Currency genoemd. Daar krijgt u gegarandeerd mee te maken als u internationale betalingen doet. Die worden immers niet altijd uitgevoerd in de munt van de debetrekening (de zogenoemde ‘mono-currency payments’). Soms verschilt de munt van de betaling van de rekening die gedebiteerd of gecrediteerd moet worden. Dat zijn FX-betalingen. Tijdens de betalingen vindt er een wissel plaats: een munt wordt verkocht en een andere aangekocht, zonder dat u zelf iets hoeft te doen.

De volumes op de FX-markt zijn misschien iets groter dan u dacht. Om niet te zeggen: gigantisch. Dagelijks wordt er voor meer dan 5 biljoen Amerikaanse dollar verhandeld! Dat is 5.000 miljard Amerikaanse dollar, wat meer is dan de wereldwijde aandelenhandel… op één dag. De FX-markt draait dag en nacht en ligt alleen in het weekend stil, van vrijdag 22u tot zondag 22u.

Wim Grosemans (Head of Product Management Payments and Receivables

van het BNP Paribas Cash Management Competence Center):

“Banken spelen op die FX-markt een beetje de rol van groothandelaar: ze kopen en verkopen munten op de internationale markt en verkopen die dan met een marge aan de klant door. BNP Paribas is een van de grote spelers en staat wereldwijd in de top 10. Een officiële marktkoers is er niet in deze over-the-counter-markt. Elke bank bepaalt zelf tegen welke koers ze munten wil kopen of verkopen. Voor een officieuze marktkoers kunt u terecht bij publicaties van enkele openbare instellingen (zoals de Europese Centrale Bank) en privéorganisaties (Reuters, Bloomberg,…). Die baseren zich op de gemiddelde koers die een aantal grootbanken aanbiedt.”

De koers wordt altijd per ‘currency pair’ vastgelegd, bijvoorbeeld de euro versus de Amerikaanse dollar: EUR/USD = 1,1119. Het meest verhandelde paar is EUR/USD, goed voor 25% van de dagelijkse handel. Tweede op de ranglijst is het paar Amerikaanse dollar - Japanse yen

(USD/JPY) met 18%, derde de Britse pond - Amerikaanse dollar (GBP/USD) met 9%.

Alwin Vande Loock (Product Marketing Manager Payments and Receivables van het BNP Paribas Cash Management Competence Center):

“Wat de koers betreft, bieden banken verschillende opties aan. De koers kan een live market rate zijn die continu geüpdatet wordt. De koers van euro tegen Amerikaanse dollar wordt bijvoorbeeld meer dan 50 keer per seconde aangepast. Een andere optie kan een dagkoers zijn. Daarbij wordt een koers aangeboden die gedurende een bepaalde periode van toepassing zal zijn.”

Veel bedrijven hebben een hard hoofd in al dat gedoe met wisselkoersen. Te complex, te duur qua administratie en te veel wisselkoersrisico’s. Voor die kanten hebben banken een oplossing: embedded FX.

Wim Grosemans (Head of Product Management Payments and Receivables van het BNP Paribas Cash Management Competence Center):

“Wanneer u een betaling doet in een munt waarin u geen rekening hebt, zal de bank meteen een scherpe wisselkoers ophalen bij de collega’s in de dealing room van de afdeling Global Markets. De koers wordt normaal binnen het uur bevestigd nadat de klant de betaling verstuurd heeft. Tenzij het om grote bedragen gaat, verloopt dat hele proces automatisch. De IT daarvoor is veel performanter geworden dan enkele jaren geleden, zodat de bank minder blootstaat aan volatiliteit en haar klanten een competitief tarief kan aanbieden. Embedded FX is een efficiënt en eenvoudig alternatief voor wie het niet ziet zitten om zelf rekeningen in verschillende munten aan te houden, met de bijbehorende wisselkoersrisico’s. Voor de klant maakt het niet meer uit welke munt hij gebruikt: het is precies dezelfde ervaring. En hij heeft gemoedsrust, want hij weet dat hij sowieso een scherpe koers krijgt.”

28.04.2017

Bij 1 op de 200 internationale betalingen loopt er iets fout

Een stille grom of een diepe zucht op de financiële afdeling? Misschien is er weer een internationale betaling in de soep gelopen. Wat kan er allemaal fout gaan?

Betalingen zijn nooit evident, maar internationale betalingen zorgen bij momenten echt voor kopzorgen. Het betalingsverkeer in euro en in de SEPA-zone verloopt doorgaans vlekkeloos.

Veel ondernemingen hebben echter regelmatig problemen met betalingen naar landen buiten de SEPA-zone. Bovendien blijkt de zoektocht naar een oplossing vaak omslachtig en tijdrovend. De indruk bestaat ook dat internationale betalingen in een zwarte doos verzeilen. Het bedrag gaat erin en komt er uiteindelijk ook wel weer uit. Maar de doorlooptijden, de kosten en de gehanteerde valutadagen zijn vaak onvoldoende duidelijk of moeilijk voorspelbaar.

Het buikgevoel van de ondernemingen klopt voor een deel, vertelt Wim Grosemans (hoofd Product Management International Payments van het BNP Paribas Cash Management Competence Center).

“Uit gegevens van SWIFT blijkt dat bijna 1 op de 200 internationale betalingen onderweg ergens blijft haperen. De “haperingen” maken voorwerp uit van communicatie of onderzoek tussen banken. Het gaat dan over geblokkeerde betalingen, vragen, onduidelijkheden, rechtzettingen,... De gevolgen voor de ondernemingen zijn uiteenlopend. Bijvoorbeeld: onderweg worden onverwachte kosten afgeroomd, waardoor het bedrag dat bij de begunstigde aankomt, lager is dan bedoeld. Andere manco’s zijn betalingen die later aankomen dan verwacht of die zelfs teruggestort worden.”

Waar de oorzaak ligt van die fouten? Op meerdere plaatsen. In Europa zijn we verwend door de SEPA-harmonisatie: voor betalingen in euro hoeft u enkel de IBAN en de naam van de begunstigde mee te geven. Buiten de SEPA-zone is het nog een jungle van munten en specificaties. Daarbij moet de wet- en regelgeving gerespecteerd worden van het land waar de betaling uitgevoerd wordt, van het land waar het geld aankomt en van eventuele tussenstations.

Alwin Vande Loock (Senior Product Manager International Payments van het BNP Paribas Cash Management Competence Center) somt enkele mogelijke struikelstenen op.

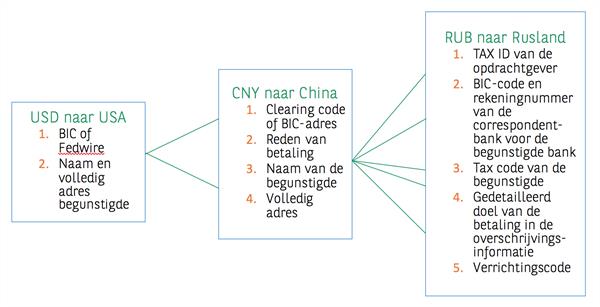

“Soms zijn er vereisten om de betaling door de plaatselijke clearing te kunnen routen, zoals de CNAPS-code voor betalingen in yuan in China of de Fedwire-code voor betalingen in Amerikaanse dollar. Een ander probleem is dat niet alle landen de rekening in IBAN gebruiken. Eén voorbeeld: voor betalingen naar Mexico moet je het CLABE-formaat gebruiken. In veel landen hebben rekeningnummers ook geen vastgelegde structuur en is er ook geen check digit zoals bij ons: als je één cijfer verkeerd intikt, loopt het al fout, zonder dat je een waarschuwing krijgt. Soms moet je ook heel specifieke informatie over de begunstigde meegeven, zoals de belastingcode bij betalingen in Russische roebel naar Rusland. Er zijn veel - vaak nog manueel uitgevoerde - stappen waar er iets fout kan lopen.”

Waar u ook rekening mee moet houden, is het aspect ‘compliance’. Om wettelijke en ethische redenen moeten en willen banken er 100% zeker van zijn dat fondsen niet van verdachte oorsprong zijn of verdachte doeleinden hebben, of nog in overtreding zijn met embargo’s en financiële sancties. Een aantal landen worden in dat verband als risicovol beschouwd. In het kader van die compliance-controles passeren alle transacties doorheen een aantal filters, bij elke tussenliggende bankier en elk clearing-systeem. Een betaling waar bijvoorbeeld alleen een factuurnummer en geen nauwkeurige beschrijving op staat, riskeert langer in die filter te blijven hangen. Hetzelfde geldt bijvoorbeeld ook voor een betaling met een onvolledige opgave van de begunstigde.

Problemen?

Contacteer uw relatiebeheerder of contactpersoon bij Cash Management. Of contacteer de helpdesk!

Easy Banking Business

Tel. + 32 2 565 05 00

E-mail: Helpdesk PC banking Business // ebb.support@bnpparibasfortis.com

Isabel

Tel. +32 2 565 28 34

E-mail: Customer Support Isabel // hdisabel@bnpparibasfortis.com

Top 3 fouten in internationale betalingen

- Men vergeet het IBAN-formaat van de rekening te gebruiken in landen waar dat verplicht is.

- Men vergeet de clearing-code mee te geven, maakt een fout in het format van die code of geeft de code niet in het juiste veld weer. De clearing-code wordt gebruikt in veel landen die niet met IBAN werken (Fedwire voor VS, CNAPS voor China, BSB voor Nieuw-Zeeland,...).

- Men omschrijft het doel van de betaling niet voldoende duidelijk. Alleen een factuurnummer of onduidelijke afkortingen kunnen bij een van de betrokken banken voor vragen en vertragingen zorgen - zeker in landen onder embargo.

24.04.2017

Alles wat u altijd al wilde weten over internationale betalingen

Van Albanië tot Zambia: de Currency Guide van BNP Paribas bevat alles wat u altijd wilde weten (en veel meer) over internationale betalingen, in 132 munten.

Met zijn 420 pagina’s doet hij stof opwaaien als u hem op uw bureau gooit. Gelukkig is de Currency Guide van BNP Paribas ook online beschikbaar. U vindt de meeste actuele versie hier. De gids is samengesteld door het Cash Management Competence Center. Als hoofd Product Management Cash Management bij BNP Paribas Fortis is Jo Germeys goed vertrouwd met de bekommernissen van de Belgische ondernemers en organisaties. Net daarom vindt ze de gids een nuttige tool.

“We proberen onze klanten op de hoogte te houden van aanpassingen in de regelgeving of het banklandschap. Maar bedrijven hebben zoveel andere dingen aan hun hoofd, dat de boodschap niet altijd blijft hangen. Dat is meestal geen ramp, maar het vergroot wel het risico op fouten, vertragingen en extra kosten. Daarom is de Currency Guide een prachtig instrument.”

Vroeger bestond er al een beknopte versie van deze gids voor de meest courante munten, maar de laatste versie is uitvoerig en overloopt alfabetisch alle munten en bijbehorende voorschriften. Elke munt wordt overzichtelijk behandeld op een tweetal pagina’s. Die bevatten om te beginnen duidelijke currency guidelines. Zo moet u bij betalingen in Canadese dollar niet alleen een factuurnummer meegeven, maar ook een duidelijke omschrijving in het Engels van het soort betaling, bijvoorbeeld ‘payment of travel expenses’. Naast die standaardinformatie wordt uitgelegd dat het IBAN-formaat in Canada niet gebruikt wordt. Verplicht mee te geven zijn in dit geval een volledig adres en een CC-code met 9 cijfers. De eerste 4 cijfers staan voor het routingnummer, de laatste 5 voor het transitnummer van de bank. Aansluitend krijgt u ook uitleg over hoe de betaling geformatteerd moet worden.

Alwin Vande Loock (Senior Product Manager International Payments van het BNP Paribas Cash Management Competence Center):

“De meeste bedrijven werken maar met enkele munten. Het is dus niet zoveel werk om de info over die munten eens grondig te lezen en de nodige aanpassingen te doen. ERP-pakketten zijn vaak zo ingesteld dat men voor alle landen dezelfde gegevens ingeeft. En dat klopt dus niet altijd.”

De 5 geboden voor internationale betalingen

- Schrijf alles voluit

Gebruik geen initialen of afkortingen in de naam of het adres van de begunstigde. - Wees volledig

Geef duidelijk het doel van uw betaling weer. Dat kan via een in het Engels opgestelde beschrijving, een code die de reden voor de betaling weergeeft of een combinatie van beide. Alleen een factuurnummer volstaat niet. - Gebruik IBAN (of niet)

Gebruik het IBAN-formaat waar nodig. Dat is bijvoorbeeld het geval voor de Albanese lek (ALL) en de Zwitserse franc (CHF). In Australië wordt IBAN niet gebruikt. Daar moet u de BSB-code (Bank State Branch) en de BIC-code (Bank Identification Code) meegeven. - Gebruik Engels (en het Latijns alfabet)

Informatie schrijft u in het Engels, waarbij u het Latijns alfabet gebruikt. Gebruik niet de taal van de begunstigde of uw eigen taal. - Let op de decimalen

De meeste munten aanvaarden 2 decimalen (cijfers achter de komma). Er zijn uitzonderingen:de Chileense peso of CLP en de Indonesische roepia of IDR bijvoorbeeld kennen geen decimalen.

05.04.2017

Internationale betalingen

Wat speelt er zich achter de schermen af bij een internationale betaling? We openen de zwarte doos en tonen de verschillende stappen van het verwerkingsproces.

Een beter begrip zorgt voor minder fouten. U vindt hier een animatiefilmpje dat de basics van internationale betalingen uitlegt.

Hieronder de vier stappen in de verwerking van een internationale betaling

1. De klant geeft de betalingsopdracht aan de bank door

De betalingsinstructie wordt naar de bank verzonden via een online banksysteem (e-banking) of een bulk-uploadsysteem, zeg maar een bestand met een groot aantal betalingen.

- Er bestaan bankeigen e-bankingsystemen (zoals Easy Banking Business bij BNP Paribas Fortis) en systemen die met meerdere banken kunnen communiceren, zoals SWIFTNet en Isabel.

- Een beperkt aantal corporates en publieke instellingen sturen grote volumes betalingen via bulkupload (ook weleens host-to-host genoemd) rechtstreeks vanuit het eigen ERP-systeem naar de bank.

Denk erom alle noodzakelijke informatie te vermelden op de betalingen. Voor transacties buiten de SEPA-zones gelden er vaak specifieke regels. Enkele typische voorbeelden:

Niet zeker van uw stuk? Check hier de Currency Guide voor info over alle munten.

2. De bank valideert de input en zet de betaling in gang

De bank doet de nodige compliance-checks. De bank is verplicht om een aantal controles te doen, bijvoorbeeld om betalingen naar landen onder embargo of met personen/entiteiten onder financiële sancties tegen te houden. Zowel de EU, de VS, de VN als individuele landen hebben zulke embargolijsten.

3. De bank kiest de geschikte weg om de betaling uit te voeren

Voor betalingen in EUR, in de SEPA-zone, zijn er clearingsystemen overeengekomen. Elders in de wereld bestaat er geen systeem dat om het even welke bank in om het even welke munt met elkaar verbindt. Daardoor wordt het ingewikkeld. Uw bankier moet immers correspondentbankiers zoeken om het geld bij de uiteindelijke begunstigde te krijgen. Banken hebben gewoonlijk één of meerdere correspondenten in het land van elke munt waarnaar ze betalingen aanbieden. Het is zaak om die voor elke betaling met elkaar te matchen, waarna het geld achtereenvolgens langs al die banken kan passeren. Uw bank zal de optimale weg vastleggen op basis van een aantal criteria. Dit zijn de bouwstenen:

- 'In-house'

Voor betalingen tussen rekeningen in dezelfde bank. Dit is een boekhoudkundige beweging, waarbij het geld de bank niet verlaat. - 'Clearing'

De dagelijkse transactievolumes tussen banken zijn gigantisch. Ze worden verwerkt in clearingsystemen. Die verwerken de betalingen op een ‘net-basis’: alle binnenkomende en buitengaande betalingen worden per bank opgelijst, waarna het nettobedrag wordt berekend dat betaald of ontvangen (‘vereffend’) zal worden voor elke betrokken bank. Dat proces gebeurt verschillende keren per dag. Dit is Net Settlement. Afhankelijk van het clearingsysteem is men typisch meer gericht op grotere, relatief dringende bedragen of eerder kleinere bedragen, grotere aantallen minder dringende transacties.

- 'Correspondentbankieren'

De eigenlijke vereffening (‘settlement’) kan enkel gebeuren in het land van de munt, dus via een plaatselijk clearingsysteem. Vaak is een van de twee betrokken banken niet aangesloten bij het buitenlandse clearingsysteem. Dan is routing naar dit systeem niet rechtstreeks mogelijk.

De oplossing: een correspondentbank, die wel toegang heeft tot het plaatselijk clearingsysteem. Veel banken hebben een wereldwijd netwerk van dergelijke correspondentbanken. Ze hebben er rekeningen (zogenoemde ‘nostro’-rekeningen) via dewelke ze betalingen kunnen routen. Die banken vereffenen vervolgens het geld, zodat de bank van de begunstigde het geld ontvangt en de begunstigde kan betalen.

4. De klant ontvangt de details van de betaling

Het hele proces eindigt met de rapportering: de klant vindt in zijn bankafschriften alle debet- en credit-gegevens.

Opgepast voor ‘restricted’ munten!

Alleen converteerbare munten zijn geschikt voor een internationale betaling. Sommige munten zijn ‘restricted’: volgens de plaatselijke wetgeving mogen die munten het land niet verlaten. Daardoor is het onmogelijk om in België een rekening in deze munt te openen of er internationale betalingen mee te doen.

Een voorbeeld van een ‘restricted’ munt is de BRL, de Braziliaanse real. Banken lossen dat op via een omweg. Ze sluiten een akkoord met een correspondent die wél toegang heeft. Die stuurt de tegenwaarde in EUR of USD, zet het bedrag ter plaatse in de lokale munt om (in dit geval BRL) en betaalt door aan de begunstigde.

Wat is SWIFT?

Om de routing tot een goed einde te brengen, communiceren de banken met elkaar via het netwerk van SWIFT (Society for Worldwide Financial Communication). SWIFT is eigendom van financiële organisaties wereldwijd. Bij elk type communicatie hoort een specifieke standaard, zoals MT 101, MT 202,… Voor SWIFT is ook een specifiek adres nodig: de BIC-code (Bank Identification Code).

07.11.2024

BNP Paribas Fortis Factor: de zuurstof in uw groeiverhaal

Factoring speelt een almaar sterkere rol in het bevorderen van de groei van Belgische en internationale ondernemingen. BNP Paribas Fortis Factor levert de zuurstof in hun groeiverhaal.

U wil dat uw onderneming groeit en bloeit. Daarbij is alle hulp en begeleiding meer dan welkom. De reden is vanzelfsprekend: ondersteuning betekent extra energie voor uw ondernemingsgeest én extra zuurstof voor alles wat uw inventieve groeiplannen mogelijk maakt.

BNP Paribas Fortis Factor, dochterentiteit van BNP Paribas Fortis, heeft een dienst in huis die precies dàt doet: ontzorgen én motiveren; uw groei bevorderen én koesteren. In dit interview steken Jef Ramaekers, Head Factoring Benelux bij BNP Paribas Fortis Factor en Audrey Bourguet, Working Capital Advisor bij Corporate Banking van BNP Paribas Fortis, de voeten onder een tafel waarop één gezamenlijk onderwerp ligt: Factoring en de positieve rol die het kan spelen voor Belgische ondernemingen én hun buitenlandse entiteiten.

Factoring kort en bondig uitleggen, is nochtans een uitdaging. Jef Ramaekers, Head Factoring Benelux bij BNP Paribas Fortis Factor verduidelijkt: “Factoring is om te beginnen een middel, geen doel. Het is een tool om als ondernemer of CFO het werkkapitaal van de onderneming te optimaliseren. Elke financieel verantwoordelijke, bij eender welke onderneming, stelt zich op een bepaald moment dezelfde vraag: ‘Wie moet ik betalen op welk moment en hoe kan ik hem of haar betalen met de middelen die ik heb?’ Praktisch gezegd, maken wij het voor een onderneming via Factoring onder andere mogelijk om leveranciers te betalen, zonder te moeten wachten op geld van klanten om dat te doen. We financieren dus facturen, door ze voor de onderneming om te zetten in geld.”

Dat proces neemt heel actief zorgen en stressfactoren weg. Daardoor krijgen ondernemers de ruimte om te doen wat ze het beste kunnen – ondernemen. Ramaekers: “Wij kiezen ervoor om het ‘zuurstof geven aan groeiverhalen’ te noemen. Maar ik zie zeker de waarde van de term ‘ontzorgen’ in dit verhaal. Als je een ondernemer of CFO de ruimte geeft om zich te focussen op de kernactiviteit en als financieel specialist een belangrijk deel van de financiële kant van hen overneemt, geeft dat extra tijd én mogelijkheden. En minder zorgen, dat klopt.”

Positief

De van oudsher minder positieve connotatie van Factoring, is volgens Ramaekers een geest uit het verleden: “Factoring werd vroeger door nogal wat bedrijfsleiders als een ‘last lender resort’ gezien – een manier om toch nog aan bankkrediet te komen, door de assets, de vorderingen of klantenfacturen te gebruiken. Het laatste redmiddel van een onderneming, dus. Die tijd is – gelukkig maar – lang voorbij. We zijn geëvolueerd naar een zeer open houding ten opzichte van Factoring, waardoor onze tak is uitgegroeid tot een echte serviceprovider. De belangrijkste basisbehoefte van onze klanten is en blijft kortetermijnfinanciering -. Eén op vijf facturen in ons land loopt vandaag via Factoring. Factoring is vandaag een grote markt – meer dan honderd miljard euro per jaar. Van die markt beheert BNP Paribas Fortis Factor 41 procent – goed voor 55 miljard euro per eind 2023.”

Groei

Ook vanuit het oogpunt van de bank is Factoring een bijzonder groeiverhaal. Audrey Bourguet, Working Capital Advisor bij Transaction Banking van BNP Paribas Fortis: “Factoring is vandaag hét financiële product dat zich op een heel mooie manier aanpast aan het groeiende zakencijfer van onze ondernemingen. Het vormt een praktische oplossing voor werkkapitaal, en het maakt deel uit van een portefeuille aan diensten van Transaction Banking. Daarin zitten, naast Factor, ook Global Trade Solutions, Cash Management, Fixed Income en Working Capital Advisory. Al die services hebben een gemeenschappelijk doel: de financiële noden van onze cliënten zo goed mogelijk verzorgen en er als bank zijn in alle situaties waarin ze onze begeleiding kunnen gebruiken.”

Vanuit het standpunt van de bank vormt Factoring een almaar sterker groeiend, positief verhaal, dat in niets nog samenhangt met het verleden. Bourguet: “Dat zie je aan de manier waarop wij Factoring echt integreren in onze bank en in de groep. Maar ook aan de wijze waarmee we de dienst aanbieden aan ondernemers uit alle sectoren en aan ondernemingen van elke grootte. We werken samen met een zeer brede verzameling van ondernemingen in de Belgische economie. Daardoor zien wij heel duidelijk dat het net dié ondernemingen zijn die erin slagen om hun funding van hun werkkapitaal te optimaliseren, door onder andere gebruik te maken van onze Factoringdiensten. Dat sterkt ons in onze overtuiging dat dit een heel positief verhaal is: we hebben het over een vorm van financiering die zich naadloos aanpast aan de groei van elke onderneming, klein of groot.”

Natuurlijke evolutie

Factoring richt zich zowel tot kleine, middelgrote als grote ondernemingen. Ramaekers: “We willen ondernemingen een oplossing bieden doorheen hun volledige levenscyclus – daarin zijn we echt uniek in de markt. Dat wil zeggen dat we er zijn voor zowel de starter, de KMO als voor de multinational, en voor alle soorten ondernemingen die daar tussenin passen. We hebben daar, als enige in de markt via Easy2Cash, ook een gedigitaliseerde oplossing voor kleine ondernemingen klaarstaan. Die digitalisering zorgt niet alleen voor een aantrekkelijk kostenplaatje met heel concurrentiële marges, maar ook voor een betrouwbare, bijzonder snelle en up-to-date link met onze cliënten en hun boekhouding, via een digitale, maar ook persoonlijke en menselijke aanpak. Easy2Cash is dan wel digitaal, maar de link naar een toegewijde contactpersoon maakt er integraal deel van uit. Dat maakt de oplossing persoonlijk én toegankelijk. Om het voorbeeld van starters te geven: voor hen is het vaak niet gemakkelijk om aan kredieten te geraken. Voor die nood aan krediet op bescheiden en korte termijn, bieden wij, in overleg met de bankier bij BNP Paribas Fortis, een oplossing. Op die manier maken we het voor hen mogelijk om verder te groeien, zonder dat ze gehinderd worden door hun meegroeiende behoeftes aan financiering, automatisering, boekhouding, enzovoort. Zo hebben ze via Factoring bijkomende middelen om in die behoeften te voorzien.” Volgens Ramaekers houdt de gestage groei van die jonge ondernemingen ook een aanpassing van de financiële diensten in: “Het is een natuurlijke evolutie, waarin twee partners elkaar vinden. Als uw onderneming groeit, dan groeien wij met u mee, zo eenvoudig is het. Tijdens al die specifieke groeimomenten – als ondernemers aan extra personeel of aan mogelijke export beginnen te denken – groeit Factoring met hen mee. En dat doen we samen met de bank – de groep achter dit verhaal speelt als een team in dit verhaal. En let op: we zijn er ook als er misschien moeilijke momenten de revue passeren. Wij beseffen maar al te goed dat het pad van een onderneming ook soms langs een ietwat lastiger deel van het parcours kan lopen. Net dán zie je de waarde van onze knowhow en van de begeleiding die we bieden.” Mondt het verhaal uit in een groot bedrijf, met de allures van een multinational, dan neemt het belang van Factoring nog toe. Ramaekers: “Van de écht grote bedrijven, met een omzet van meer dan 1 miljard euro, gebruikt in België meer dan 65% Factoringdiensten. De helft daarvan, zijn ook klant bij ons. Factoring biedt, zeker bij de grote ondernemingen, vaak nog extra schaalvoordelen. Zo gaan we daar bijvoorbeeld vorderingen financieren die geen impact hebben op de schuldgraad van een onderneming. Bij de combinatie van een voorfinanciering van facturen met kredietverzekeringen, krijgt een onderneming de mogelijkheid geen schuld tonen in de balans, na aanvaarding door de bedrijfsrevisor. Een technische aangelegenheid, maar wel een samenkomst van verschillende financiële ingrediënten die voor veel ondernemingen Factoring efficiënt, performant én waardevol maakt.”

Economisch weefsel

De twee gesprekspartners zijn het eens over de waarde van Factoring in het ondersteunen van het economisch weefsel. Bourguet: “Voor een deel heeft die ondersteunende invloed te maken met het feit dat Factoring een compleet transparante financiële dienst is – alleen wat er effectief is, kan concreet gefinancierd worden.’ Ramaekers: ‘Dat klopt. Plus: Factoring zit midden in de value chain, in die ketting van het economisch weefsel. We werken samen met onze klanten, met hun klanten (debiteuren), met de bank,… noem maar op. Daardoor zijn we een sleutelfiguur die coördineert én faciliteert. En die met beide voeten stevig op de economische grond staat, vaak ten voordele van al onze klanten. Als wij erin slagen om bijvoorbeeld de betaaltermijn van facturen voor een onderneming te verlagen, heeft dat elke keer weer invloed, niet alleen op die onderneming, maar ook op het positief verlopen van het economische proces. Ik ben er daarom van overtuigd dat we in het ecosysteem van de economie een brede rol spelen – vaak breder dan algemeen wordt aangenomen.”

Ook in dit deel van het financiële veld, spelen opportuniteiten én eerlijke begeleiding een cruciale rol. Ramaekers: “Wij gaan bij Factor in een helder gesprek, samen met onze bank en cliënten, op zoek naar de beste oplossing voor hun vraag. Dat wil zeggen dat we opportuniteiten zien en ze vaak aandragen, maar dat we tegelijkertijd ook een eerlijke, pro-actieve sparringpartner zijn. Praten, analyseren en opbouwend kritisch zijn: dáár draait het allemaal om.” Bourguet: “Ik kan dat alleen maar bijtreden. Met een dienst als Factoring zitten we midden in de economische activiteit van onze cliënten – de ondernemers die op ons beroep doen. En dus kijken we naar elk dossier zo breed mogelijk – niet alleen naar een bancair product of naar een oplossing. Dat maakt de aanpak van BNP Paribas Fortis zo sterk: wij treden aan als een team, dat bestaat uit specialisten van Factor én van de bank. Die groep van mensen uit verschillende, op elkaar afgestemde entiteiten, biedt aan ondernemers én ondernemingen een totaalaanpak, ook voor complexe dossiers. Dat zijn de momenten waarop wij echt steunen op onze interne expertise: jaren van ervaring; collega’s die beslagen op het ijs komen; betrouwbaar economisch cijfermateriaal dat toepasbaar is op heel wat scenario’s: de combinatie stelt ons in staat om ondernemingen niet alleen in de goede richting te sturen, maar om hen financieel bijvoorbeeld ook op een eerlijke, veilige, gezonde manier te begeleiden.”

Toekomst

BNP Paribas Fortis Factor maakt, net als de bank zelf, regelmatig de denkoefening naar de toekomst toe. Als verlener van vooruitstrevende diensten, is het natuurlijk belangrijk om toekomstgericht naar financiële dienstverlening te kijken. Ramaekers: “Ik had het daarnet al over onze digitale oplossing, Easy2Cash. We mogen daar best wel trots op zijn, vind ik, want het is een blik in de toekomst – vandaag al. Los daarvan, evolueert onze dienstverlening zeer organisch richting toekomst: we streven er constant naar om die beschikbaar te maken voor een almaar grotere groep cliënten in het economische veld. Plus: we zijn ook heel hard bezig met duurzaamheid.”

Bourguet: “Dat laatste ligt perfect in het verlengde van wat we met de bank dagelijks doen. Onze betrokkenheid bij duurzaamheid strekt zich als vanzelfsprekend uit tot Factoring: in dat traject incentiveren en motiveren we onze cliënten om samen met ons dat duurzame pad te bewandelen.”

Ook in de ontwikkeling van nieuwe diensten vinden de twee partijen elkaar. Ramaekers: “We zien een opmerkelijke evolutie in de commerciële sector, waarin betalingsuitstel van bijvoorbeeld 30 dagen wordt aangeboden bij nogal wat webwinkels. Ook in de B2B-markt is dat een praktijk die almaar vaker gebruikt wordt. Daar kan Factoring innovatief mee omspringen, dus is dat voor ons een stukje toekomst dat we nu volop aan het ontwikkelen zijn. Ook Europees gezien, zijn er nieuwigheden: e-invoicing, om er maar eentje te noemen, zal binnenkort de norm zijn voor alle ondernemingen. Daar ligt een uitdaging én een opportuniteit qua services en advies, die wij samen met de bank aan het uittekenen zijn.” Bourguet: “Ik denk dat het duidelijk is dat dit een én-én-verhaal is, waarin wij mekaar blindelings vinden. Dat is niet alleen leuk voor ons, maar ook voor onze cliënten. Wij staan met onze voeten in het midden van de economische markt, maar denken ook na over platformen en producten die voorlopen en de toekomst van die markt zullen scheppen.”

Meer info: https://factor.bnpparibasfortis.be/